Total et BP préparent-elles leur survie dans un monde bas-carbone ?

par Justine Mossé

Les messages clés

- Les entreprises productrices de pétrole et de gaz naturel sont mal préparées à l’émergence d’un monde bas-carbone. En moyenne, elles dédient moins de 1% de leurs dépenses en capital à des projets bas-carbone.

- Total et BP ont récemment dévoilé leurs stratégies de diversification d’investissements à horizon 2030 : comment comprendre ces annonces ?

NB : cette analyse porte uniquement sur les éléments de prospective mis en avant par les deux entreprises et non pas sur les efforts qu’elles ont pu réaliser jusqu’à présent.

- BP s’oriente vers un désengagement progressif de son segment « exploration-production » : la major britannique prévoit de réduire sa production d’hydrocarbures de 27% entre 2019 et 2030[1], une ambition cohérente avec l'Accord de Paris sur ce volet.

- Néanmoins, BP mise sur une diversification de ses métiers, y compris dans la sphère des fossiles. La capacité de son portefeuille GNL va doubler d’ici 2030 et le groupe souhaite devenir un acteur plus intégré sur les marchés aval du gaz

- En l’état actuel des informations disponibles, il n’est pas possible de se prononcer sur l’alignement de la stratégie d’investissement de BP avec l’Accord de Paris. Une plus grande transparence dans la segmentation des investissements serait nécessaire pour en circonscrire la part véritablement bas-carbone.

- Total prévoit d’augmenter sa production de gaz et de pétrole d’environ 15% en termes énergétiques, alors qu’elle devrait baisser d’environ 8% pour limiter la hausse des températures en dessous des 2°C. Son plan de production n’est donc pas aligné avec l’Accord de Paris.

- Contrairement à BP, la major française prévoit de maintenir son portefeuille GNL à un niveau stable. Ce sont les renouvelables et l’électricité qui sont amenés à prendre une place croissante dans ses investissements.

- Pour aligner sa stratégie d’investissement avec les préconisations de l’Agence Internationale de l’Énergie, Total devra aller un cran plus loin que l’ambition « minimum » qu’elle a mise en avant.

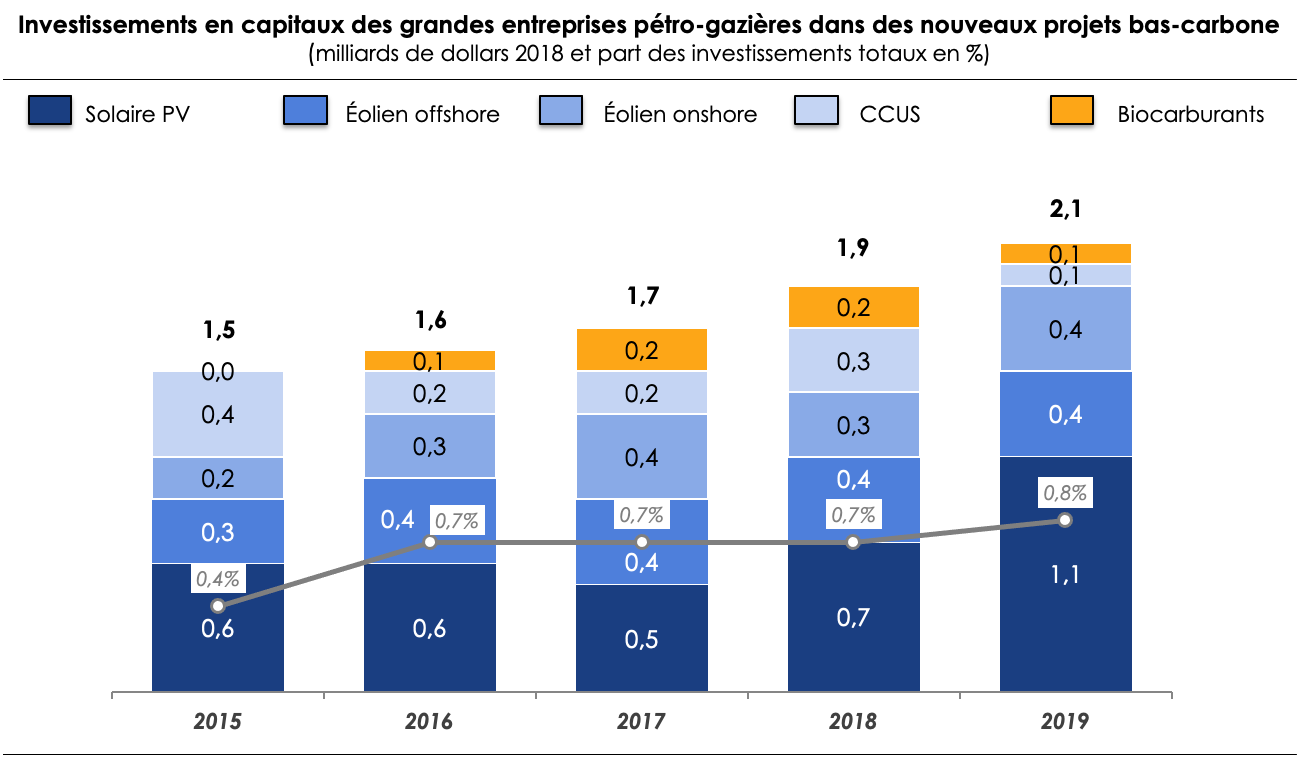

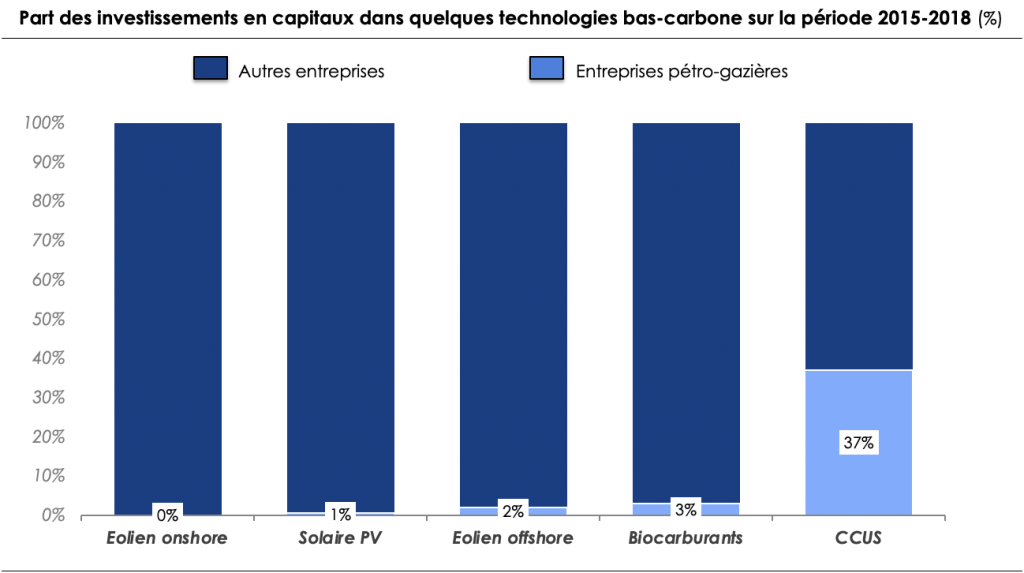

Quelques éléments de contexte : un secteur pétro-gazier encore très peu diversifié

En janvier 2020, dans un rapport spécial sur l’industrie pétro-gazière[2] l’Agence Internationale de l’Énergie (AIE) soulignait que « l’affectation des capitaux [investis par le secteur] devrait évoluer de manière beaucoup plus importante pour accélérer les transitions énergétiques ». De fait, en moyenne et au niveau monde, le secteur pétro-gazier alloue une part ridiculement faible de ses capitaux aux énergies de transition : les grandes entreprises du secteur dédient en moyenne moins de 1% de leurs dépenses en capital à des projets bas-carbone[3]. La répartition de ces investissements de diversification montre un engagement prépondérant dans la production d’électricité renouvelable avec une nette préséance du solaire photovoltaïque. Les biocarburants et la capture du carbone destiné à être enfoui ou réutilisé (CCUS[4]) représentent une minorité des investissements, à peine 10% en 2019. L’occasion pour l’AIE de souligner que l’électricité ne peut pas être le seul vecteur de diversification (et de décarbonation) pour les entreprises productrices de pétrole et de gaz naturel : « il est également vital que les entreprises s’engagent dans la production d’hydrogène bas-carbone, de biométhane et de biocarburants dits ‘avancés’[5] ». En effet, dans un monde bas-carbone, tous les usages ne pourront pas être électrifiés : par exemple, les modes de transport sur longue distance pour lesquels une batterie serait trop lourde (avion, maritime, camion, etc.) devront trouver d’autres vecteurs énergétiques décarbonés.

Source : AIE, The oil and gas industry in energy transitions, World energy outlook special report, janvier 2020

Si les entreprises productrices de pétrole et de gaz naturel placent la majorité de leurs deniers « de transition » dans des projets d’électricité renouvelable, elles sont loin de détenir une part dominante des investissements dans ce secteur. Autrement dit, ce ne sont pas les producteurs historiques d’énergie qui ont permis l’essor des renouvelables électriques. En revanche, ces entreprises s’impliquent fortement dans la CCUS : elles représentent 37% des investissements dans ce secteur sur la période 2015-2018.

Source : AIE, The oil and gas industry in energy transitions, World energy outlook special report, janvier 2020

En moyenne, les entreprises productrices de pétrole et de gaz naturel sont donc mal préparées à l’émergence d’un monde bas-carbone, ce qui pose un double problème :

- un problème pour l’ensemble de l’humanité : ralentissement du mouvement d’atténuation du changement climatique (avec des conséquences collectives gravissimes) ;

- un problème pour les entreprises elles-mêmes : l’exposition des entreprises et de leurs actionnaires aux risques de transition, une famille de risques liés à la transition vers un modèle économique aligné avec l’Accord de Paris[6].

Les choses sont-elles amenées à changer en Europe et en particulier depuis les annonces de BP et Total ?

Les annonces de BP

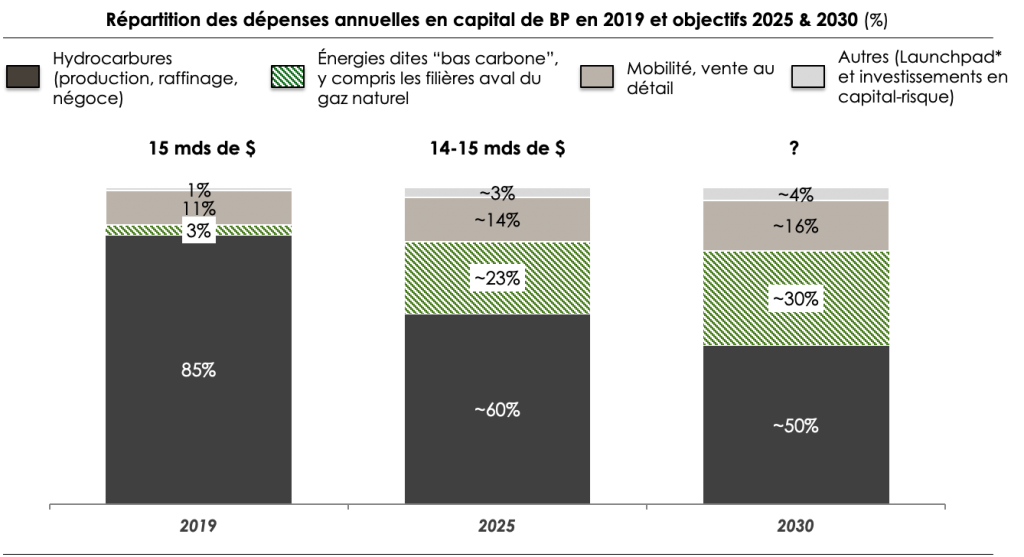

En août 2020, BP a dévoilé un objectif inédit de réduction en absolu de sa production d’hydrocarbures : elle devrait baisser de 42% entre 2019 et 2030. Rosneft, dont BP est actionnaire à presque 20%, n’est toutefois pas prise en compte dans l’assiette de l’engagement. En la réintégrant, la réduction est moins ambitieuse : elle se chiffre à -27%[7] entre 2019 et 2030, en supposant que la production de Rosneft reste stable dans le temps. Dans son scénario compatible avec l’Accord de Paris, le Sustainable Development Scenario (SDS), l’AIE prévoit une réduction de la production de gaz fossile à horizon 2030 (-2% vs. 2019) et une réduction de la production de pétrole (-12% vs. 2019)[8]. Cela se traduit par une réduction globale de 8% de la production d’énergie à partir de pétrole et de gaz entre 2019 et 2030. L’ambition de BP en termes de production de combustibles fossiles serait donc largement cohérente avec l’Accord de Paris sur la période 2019-2030. Par ailleurs, BP a dévoilé des projections d'investissements dont les proportions sont apparemment en rupture par rapport aux tendances passées. L’entreprise prévoit de réduire ses investissements dans les hydrocarbures (l’exploration, la production, le raffinage et le négoce d’énergies fossiles), au profit de 2 autres relais de croissance.

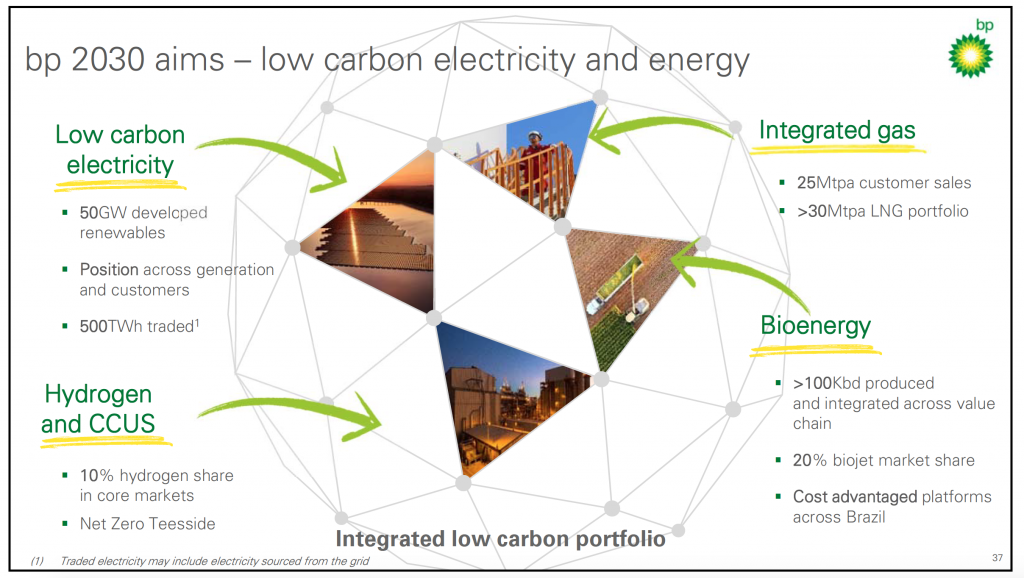

- Premier relai de croissance : « l’énergie bas-carbone», qui comprend l’électricité bas-carbone, les bioénergies, la CCUS, l’hydrogène. Attention, cette catégorie comprend aussi un segment appelé « gaz intégré et électricité », qui regroupe notamment les activités de BP dans le gaz naturel liquéfié (GNL) et ses ventes de gaz[9].

Les pétroliers résistent rarement à la tentation de présenter le gaz, même s’il est d’origine fossile, comme « bas-carbone ». Les investissements de BP dans les énergies « bas-carbone » sont amenés à passer de 0,5 milliards en 2019 à 5 milliards en 2030, soit une multiplication par 10, la part des investissements réellement bas-carbone (hors gaz naturel) n’étant pas précisée.

Portefeuille « bas carbone » de BP : composition et objectifs à horizon 2030 Source : BP, présentation des résultats du second trimestre 2020, août 2020

- Second relai de croissance : « la commodité et la mobilité », catégorie qui comprend notamment les activités de ventes de carburants au détail et l’exploration des solutions de mobilité futures, l’électrification des usages.

Ces deux familles d’activités représenteront « 40% ou plus » (~45% d’après les graphiques dévoilés par BP) des investissements de BP à horizon 2030. En supposant que les dépenses en capital de BP soient stables dans le temps, ce qui est effectivement prévu pour 2025, cela signifie que l’activité historique de BP est amenée à être progressivement remplacée par de nouveaux métiers.

*Launchpad est l’incubateur de BP NB : les proportions présentées sur ce graphique sont indicatives pour les jalons 2025 et 2030 : elles sont directement reprises d’un graphique BP dont les délimitations entre catégories sont floutées.

Source : BP, présentation des résultats du second trimestre 2020, août 2020

Malgré la transformation indéniable de l’affectation des capitaux de BP dans la décennie à venir, il est difficile d’en circonscrire la part réellement bas-carbone. Par exemple l’entreprise prévoit de doubler la capacité de son portefeuille GNL, en passant de 15 millions de tonnes produites en 2019 à 30 en 2030, or ce portefeuille fait partie intégrante des investissements étiquetés « bas carbone ». Par ailleurs, les efforts de verdissement du gaz, s’ils sont mentionnés, ne sont pas détaillés et chiffrés. Le SDS de l’AIE conditionne le respect de l’Accord de Paris à une réduction de 14% de nos dépenses annuelles en capital dans les liquides et gaz fossiles entre 2017 et 2028[10]. Malgré une réduction des dépenses en capital allouées à ses activités d’hydrocarbures traditionnelles qu’on peut estimer à ~35% entre 2017 et 2028, il n’est pas possible de conclure à l’alignement de la stratégie d’investissement de BP avec l’Accord de Paris :

- il manque la vision complète, avec Rosneft intégrée aux dépenses en capital ;

- il faudrait prendre en compte l’augmentation des dépenses en capital dans l’aval du gaz.

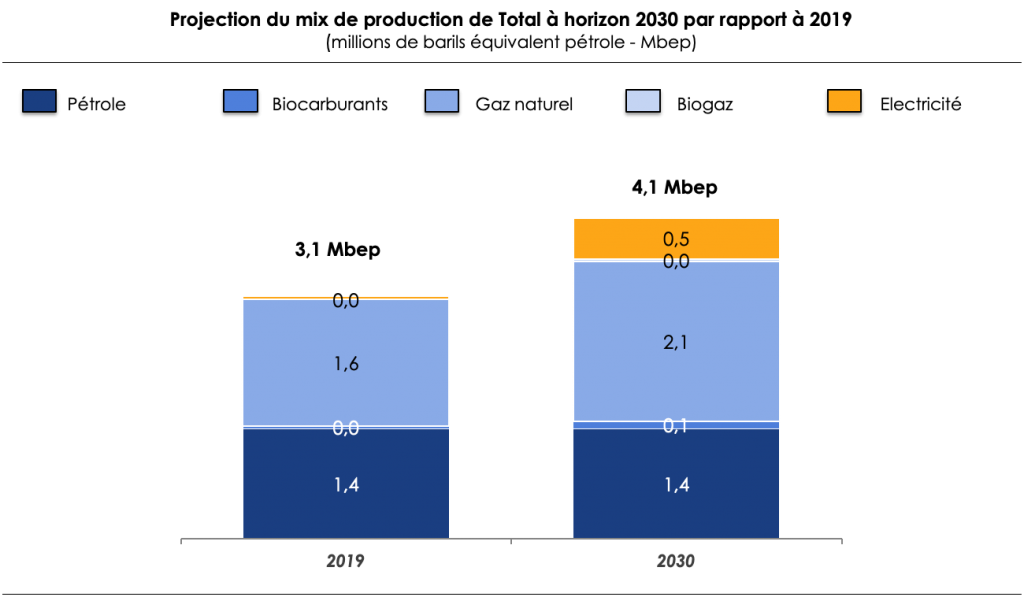

Les annonces de Total

La journée des investisseurs de Total en septembre 2020 a été l’occasion de plusieurs annonces marquantes. Premier élément d’importance, Total mise sur une stagnation voire une légère baisse de sa production de pétrole entre 2019 et 2030. La production de gaz poursuit quant à elle sa hausse (+20%). En somme, la production de gaz et de pétrole augmente d’environ 15%, alors qu’elle devrait baisser d’environ 8%[11] pour limiter la hausse des températures en dessous des 2°C. Le plan de production de Total n’est donc pas aligné avec l’Accord de Paris.

NB : il est surprenant de voir apparaître ici l’électricité, qui est un vecteur énergétique et non pas une forme d’énergie primaire. Total prévoit de produire son électricité à partir de sources renouvelables et de gaz naturel.

Sources : Total, From net zero ambition to Total strategy, septembre 2020

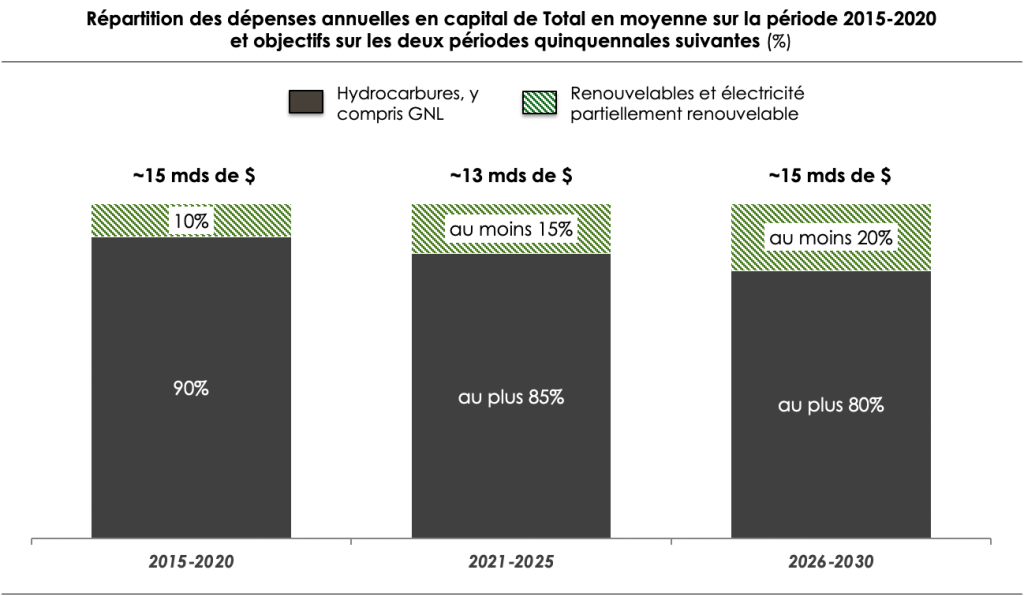

En ce qui concerne ses investissements, Total esquisse une légère baisse absolue et relative de ses investissements dans la production et la transformation de fossiles : les catégories hydrocarbures et GNL ci-dessous vont baisser d’au moins 2 Mds$, soit -10%, entre la période 2015-2020 et la période 2026-2030. Les bornes minimales de l’engagement de Total sont les seules informations chiffrées fournies[12] et donc les seules preuves tangibles de son engagement : cette ambition « plancher » devra être poussée un peu plus loin pour être compatible avec l’Accord de Paris[13]. Le segment « renouvelables et électricité » passerait quant à lui de 10% des dépenses en capital à 20% à la fin de la décennie. Cette dernière catégorie ne sera que partiellement bas-carbone puisque Total entend promouvoir la production d’électricité à partir de gaz naturel : elle sera multipliée par 2,5 entre 2020 et 2030, mais elle ne représentera plus que 20% du mix de production de Total en 2030, contre 75% aujourd’hui.

Sources : Total, From net zero ambition to Total strategy, septembre 2020, calculs Carbone 4

Attention à ne pas déduire de ce graphique que Total est moins ambitieux que BP en termes de réallocation de ses investissements. Les zones hachurées en vert des deux graphiques ne sont pas comparables : comme nous l’avons souligné plus haut, BP a inclus ses activités gazières aval dans une catégorie dite « bas-carbone », alors que Total les a distinguées. La communication de Total est donc plus transparente à cet égard. Cependant, aucun des deux acteurs ne présente une segmentation fine de ses investissements qui permettrait d’en circonscrire la part véritablement bas carbone (non-fossile).

En conclusion, il est permis d’affirmer :

- que BP s’oriente vers un désengagement plus important de son segment « exploration-production » que Total: la major britannique prévoit de réduire sa production d’hydrocarbures de 27% entre 2019 et 2030, alors que Total mise sur une augmentation de sa production portée par le gaz naturel.

- que BP mise, par conséquent, sur une plus grande diversification de ses métiers, y compris dans la sphère des fossiles. La capacité de son portefeuille GNL va doubler d’ici 2030 et le groupe souhaite devenir un acteur plus intégré sur les marchés aval du gaz. En l’état actuel des informations disponibles, il n’est pas possible de se prononcer sur l’alignement de la stratégie d’investissement de BP avec l’Accord de Paris. Une plus grande transparence dans la segmentation des investissements serait nécessaire pour en circonscrire la part véritablement bas-carbone.

- Total s’oriente vers une augmentation de sa production fossile portée par le gaz naturel. Sa production de pétrole stagnera ou diminuera légèrement d’ici 2030.

- Contrairement à BP, la major française prévoit de maintenir son portefeuille GNL à un niveau stable. Ce sont les renouvelables et l’électricité qui sont amenés à prendre une place croissante dans ses investissements.

- Pour aligner sa stratégie d’investissement avec les préconisations de l’Agence Internationale de l’Énergie, Total devra aller un cran plus loin que l’ambition « minimum » qu’elle a mise en avant.

Focus - Électricité renouvelable : BP vs. Total, peut-on dire lequel est le plus ambitieux ?

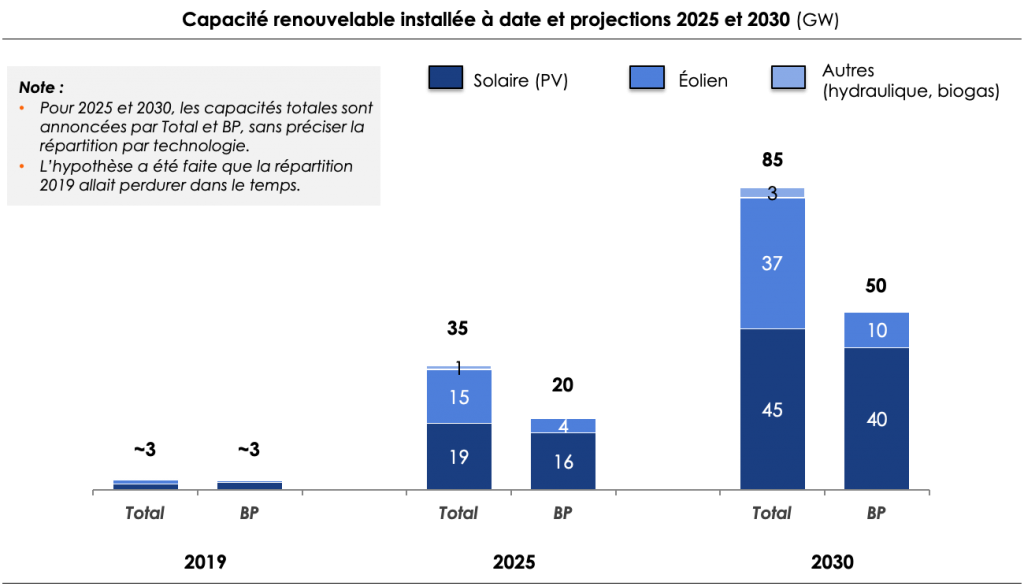

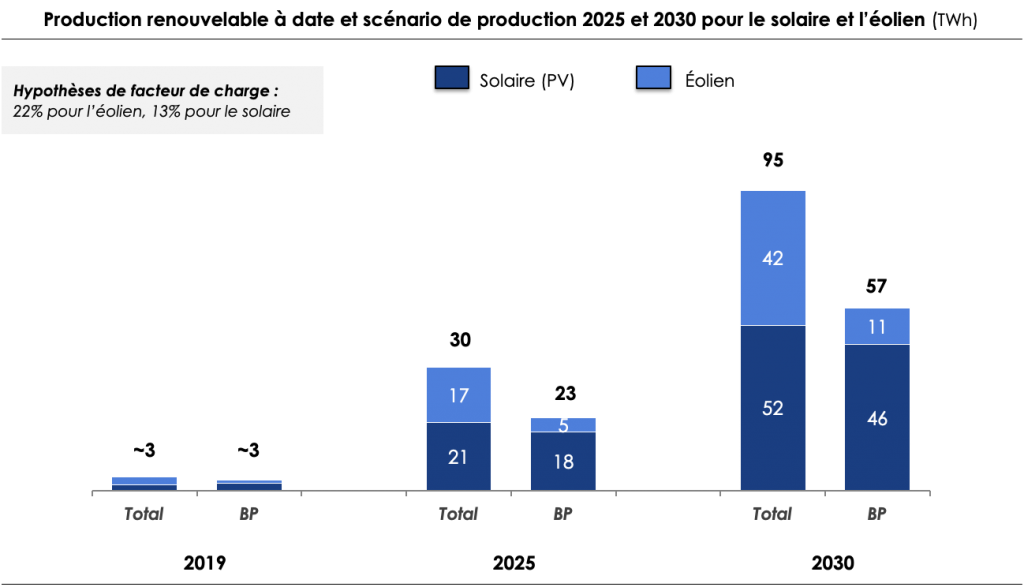

- Total se distingue nettement en termes de capacité (GW), en 2025 et en 2030.

- Cependant, la capacité ne dit pas combien d’électricité sera effectivement produite par chacun des deux acteurs, car cela dépend des technologies installées et de leur facteur de charge : il faut comparer les TWh produits de part et d’autre.

- En faisant l’hypothèse que le mix de production restera le même qu’aujourd’hui pour Total et BP respectivement, l’avance de Total est confirmée dans ce domaine (et elle le serait encore si la part de solaire était plus importante, par exemple avec le mix supposé de BP en 2030).

-

Sources : Total, From net zero ambition to Total strategy, septembre 2020 ; Total, Factbook 2019 ; BP, présentation des résultats du second trimestre 2020, août 2020 ; calculs et hypothèses Carbone 4

Merci à Aurélien Schuller, Alexandre Joly, Nicolas Meunier et Alain Grandjean pour leur relecture ; à Aida Tazi et Théophile Anquetin pour leur éclairage.

[1] Estimation intégrant Rosneft, source : Oil Change International, Big oil reality check, assessing oil ang gas company climate plans, September 2020.

[2] The oil and gas industry in energy transitions, World energy outlook special report, AIE, janvier 2020.

[3] Ce chiffre est fourni par l’AIE dans son rapport spécial The oil and gas industry in energy transitions, WEO special report de janvier 2020. Les entreprises productrices de pétrole et de gaz naturel prises en compte dans le calcul sont les entreprises internationales et les plus grandes des nationales. Elles représentent 50% de la production mondiale de pétrole actuelle. [4] Carbon Capture Utilisation and Storage.

[5] Les biocarburants avancés comprennent les biocarburants de seconde génération (produits à partir de matières premières non-alimentaires, comme des résidus agricoles) et les biocarburants de troisième génération (produits grâces à des microorganismes photosynthétiques).

[6] La Task Force on Climate-related Financial Disclosures définit 4 catégories de risque de transition : les risques réglementaires/juridiques, les risques technologiques, les risques de marché et les risques de réputation.

[7] Source : Oil Change International, Big oil reality check, assessing oil ang gas company climate plans, September 2020.

[8] Source : The oil and gas industry in energy transitions, World energy outlook special report, AIE, janvier 2020. [9] L’ambition affichée par BP est de devenir un acteur intégré sur les marchés aval du gaz, en s’impliquant dans le transport, la distribution, la production d’électricité.

[10] Source : The oil and gas industry in energy transitions, World energy outlook special report, AIE, janvier 2020.

[11] Source : The oil and gas industry in energy transitions, World energy outlook special report, AIE, janvier 2020.

[12] cf. page 10 du document « From net zero ambition to Total strategy » publié en septembre dernier.

[13] Pour rappel : le SDS de l’AIE conditionne le respect de l’Accord de Paris à une réduction de 14% de nos dépenses annuelles en capital dans les liquides et gaz fossiles entre 2017 et 2028. Source : The oil and gas industry in energy transitions, World energy outlook special report, AIE, janvier 2020.

Contactez-nous

Pour toute question sur Carbone 4, ou pour une demande concernant un accompagnement particulier, contactez-nous.