Le paradoxe des assurances : victimes ou gagnantes du dérèglement climatique ?

Depuis le 1ᵉʳ janvier 2024, la commune des Sables d’Olonne (plus de 50 000 habitants) n’est plus assurée pour les « dommages aux biens et les risques annexes »[1]. La raison principale ? Leur appel d’offres auprès des assureurs est resté infructueux en raison de l’augmentation des coûts d’indemnisation liés aux catastrophes naturelles.

En parallèle, à 300 km au sud des Sables d’Olonne, à La Teste-de-Buch, un projet d’expansion des forages de l’entreprise canadienne Vermilion Energy a été validé. Ce projet permettra de forer 8 puits de pétrole supplémentaires au cœur de la forêt. Il est difficile de savoir quelles entreprises assurent cette expansion. Pourtant, il faut des assureurs derrière les phases de travaux, d’exploitation et d’éventuel démantèlement du site. Il s’agit d’une obligation légale[2] à laquelle sont soumises ces exploitations.

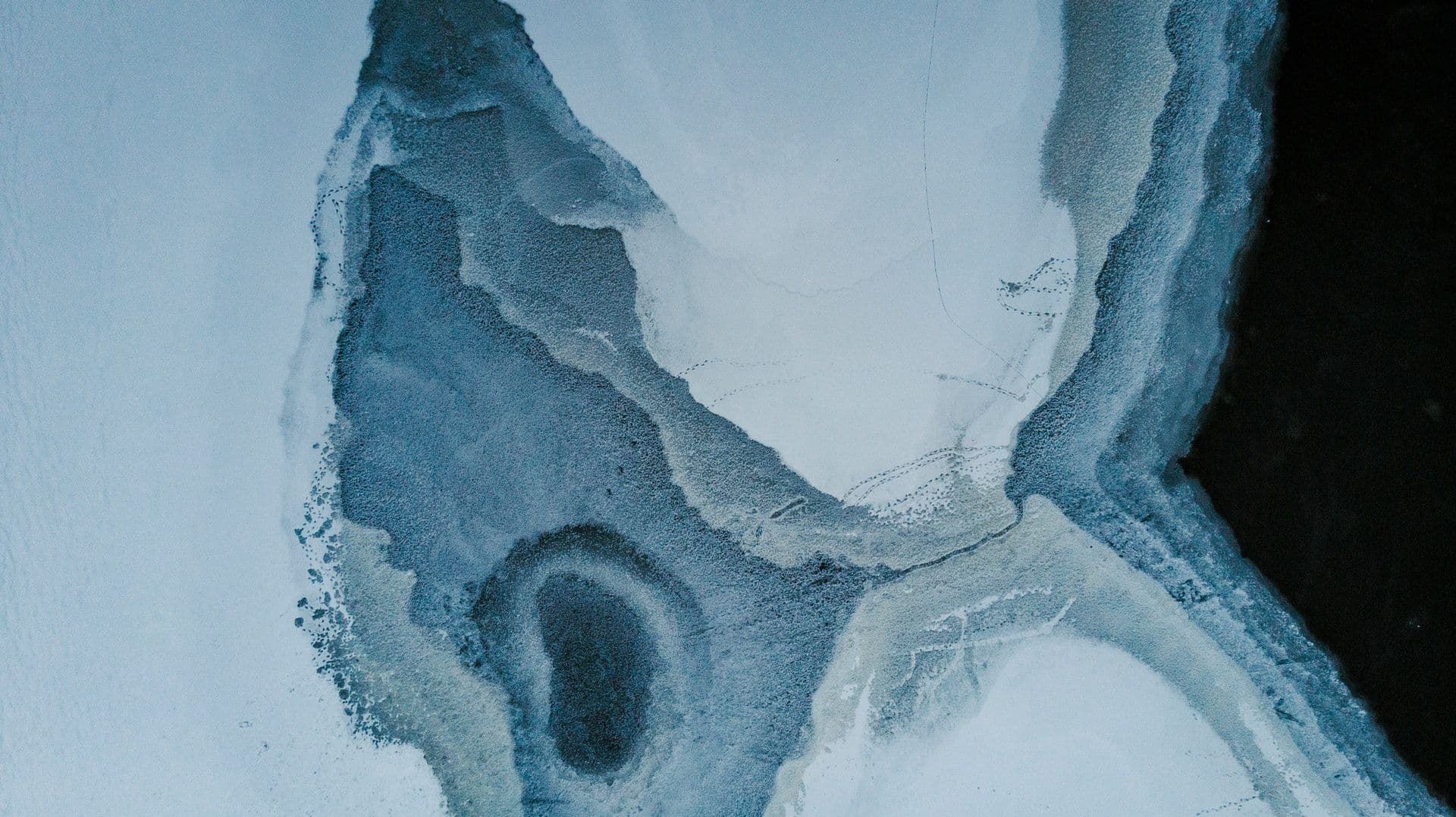

La validation de ce projet tombe un an après les mégafeux ayant touché La Teste-de-Buch et plus de 5 500 hectares dans l’ouest de la France à l’été 2022. Ces feux sont aggravés par le réchauffement climatique, le dérèglement du cycle de l’eau et l'intensification des sécheresses et sont appelés à se reproduire plus fréquemment[3].

D’un côté, des communes non assurées pour cause de dérèglement climatique. De l’autre, des projets d’expansion fossile, assurés, qui contribuent à l’augmentation des émissions de gaz à effet et à l’aggravation du dérèglement climatique.

Le climat se dérègle, quels impacts sur les assurances ?

Entre l’affirmation de Henri de Castries (ex-PDG d’AXA) en 2015 “un monde avec une hausse de quatre degrés n’est plus assurable”[4] et la hausse des primes d’assurance, le modèle du régime assurantiel subit de plein fouet le changement climatique avec des “risques incalculables” des “coûts insupportables” et des “sinistres ingérables”[5].

Dans une étude sur l’assurance à horizon 2050[6], France Assureurs a rappelé le montant des sinistres dus aux événements climatiques qui pourrait atteindre 143 Md€ en cumulé entre 2020 et 2050, soit une augmentation de 93 % par rapport à la période de 1989 à 2019. En 2022, la facture climatique a atteint un record de 10,6 milliards d’euros, dont 5 milliards d’euros liés à la grêle.

Face à cette sinistralité climatique accrue, la branche Cat-Nat[7] est déficitaire pour la neuvième année consécutive, ce qui interroge sur sa pérennité[8]. Les primes des contrats d’assurance augmentent pour les différents publics (particuliers, entreprises, collectivités). Certains assurés comme la commune des Sables d’Olonne n’est plus en mesure de payer ces couvertures complètes des risques. Alors que le mécanisme de l’assurance est fondé sur la mutualisation des risques (et la solidarité nationale pour le régime Cat-Nat), les premiers acteurs, les plus vulnérables et pauvres sont laissés pour compte pour permettre à certains assureurs de dérisquer leur portefeuille.

Et à l’inverse, qu’en est-il de l’impact du métier de l’assurance sur le climat ?

Des compagnies d’assurance commencent à tirer la sonnette d’alarme sur l’impact du changement climatique sur leur activité et leurs résultats financiers. Mais il est encore (trop) rare d’entendre parler du rôle des assurances dans l’aggravation du dérèglement climatique et des risques associés. Cette dissonance est comprise sous le prisme de la “double matérialité” : les activités humaines impactent le climat, et en retour le climat impacte les activités humaines et les conditions d’habitabilité sur Terre.

En tant qu’investisseur, les assureurs doivent reporter les émissions associées à leurs investissements selon la réglementation européenne. Ce reporting et l’action d’ONG ont permis de mettre en avant le rôle des investisseurs dans la contribution au dérèglement climatique. Des acteurs financiers sont parfois pointés du doigt pour leur soutien financier dans des projets vus comme climaticides[9], et parfois même mis en demeure[10]. De plus en plus d’acteurs font le choix de politiques d’investissement excluant l’expansion d’énergies fossiles.

Qu’en est-il du métier d’assureur ? Les assurances pourraient être attendues sur les mêmes ambitions pour leur portefeuille assuré que pour les investissements, comme le refus d’assurer des projets d’expansion fossile. Le métier peine encore à se structurer : la NZIA “Net Zero Insurance Alliance”, visant à élaborer la contribution possible des assureurs à la neutralité carbone, vient d’être dissoute[11].

Nous détaillerons dans de futurs articles les différents leviers actionnables selon la typologie du contrat.

Pour l’instant, retenons ce point : légalement de nombreux projets ou objets ne pourraient exister ou être utilisés sans couverture assurantielle. Le manque de méthodologie et d’obligation de reporting semble être un angle mort dans la discussion sur l’impact des assurances sur l’environnement. Ainsi, c’est l’ONG Disclose qui a révélé en février 2024 que Axa et Scor soutiennent des projets de gaz naturel liquéfié aux Etats-Unis, issus de gaz de schiste[12]. À l’échelle mondiale, ShareAction et Reclaim Finance ont proposé deux analyses des principaux assureurs et réassureurs[13],[14], concluant que :

- La plupart des assureurs continuent de couvrir des projets d’expansion fossile ;

- Même quand des politiques d’exclusion existent, elles sont insuffisantes et permettent beaucoup d’exceptions (par exemple en interdisant de couvrir un projet mais en autorisant la couverture de l’entreprise portant le projet).

Conclusion

Sans conclure que les assurances ressortent gagnantes de la crise climatique, questionner leur rôle dans la transition écologique semble fondamental. Pour tous les assureurs qui ont réagi à l’impact du climat sur leur activité en augmentant leurs primes, en dérisquant leurs portefeuilles, en appelant les pouvoirs publics à les aider et en délaissant leurs activités non rentables, ont-ils fait preuve de la même réactivité pour réduire leur impact sur le climat, en arrêtant d’assurer des projets d’expansion d’énergie fossile ou des projets incompatibles avec une société bas-carbone ?

Un monde à +4°C n’est pas assurable mais force est de constater que, pour le moment, les projets menant à ce monde le sont.

Dans de prochains articles, nous étudierons les enjeux des assureurs, toujours dans ce prisme de double matérialité, pour les différents acteurs économiques qui en dépendent (particuliers, entreprises, collectivités).

Contactez-nous

Pour toute question sur Carbone 4, ou pour une demande concernant un accompagnement particulier, contactez-nous.